Vergi subyektləri vergitutma elementləri ilə birgə verginin müəyyən edilməsində əsas rol oynayır. Vergitutmanın ilkin mərhələsində vergi subyektləri – ödəyicilər – əhalinin müxtəlif təbəqələri olub. Bu məqalə gəlir vergisinin ödəyiciləri, onların qanunvericilikdə şərhinə həsr olub.

Gəlir vergisi nədir?

Sivilizasiyanın tarixi inkişaf mərhələsinə nəzər salsaq, vergilərin dövlətin öz məqsədlərinin icrası üçün maliyyə mənbəyi olduğunu deyə bilərik. İlkin mərhələdə vergi əhalinin mülkiyyətindən, sonralar isə pul vəsaitindən dövlətin xeyrinə alınan hissə olub. Sonradan əhalinin sərvət və gəlirindən vergitutma prosesi formalaşmış, inkişaf etmiş, müasir formada tətbiq edilməyə başlamışdır. Əslində vergitutma tarixi əhalidən yığılan gəlir vergisi ilə birbaşa bağlıdır.

Gəlir vergisi bir sıra xüsusiyyətlərə malikdir, məsələn:

- gəlir vergisi ödəyiciləri üçün məcburidir;

- məqsədli təyinatı yoxdur;

- dövlət xərclərinin maliyyə mənbəyidir;

- gəlir vergisinin ödəyiciləri üçün qanuni borcdur;

- hazırda yalnız pul formasında ödənilir.

Həmçinin, dövlət gəlir vergisi tətbiq etməklə şəxsin gəlirinin bir hissəsini özünə götürür.

Hər bir vergi növünün müəyyən olunması üçün vergitutma elementlərinin və subyektin – vergi ödəyicisinin müəyyən olunması vacibdir (AR Vergi Məcəlləsi, maddə 12).

Gəlir vergisinin ödəyiciləri kimlərdir?

Birbaşa vergi növü olan gəlir vergisi subyektinə görə fiziki şəxslərə tətbiq olunur. AR VM-in 95-ci maddəsinə görə gəlir vergisinin ödəyiciləri gəlir əldə edən rezident və qeyri-rezident fiziki şəxslərdir. Ümumiyyətlə, gəlir vergisinə aid müddəalar Vergi Məcəlləsinin VIII fəslində şərh olunub.

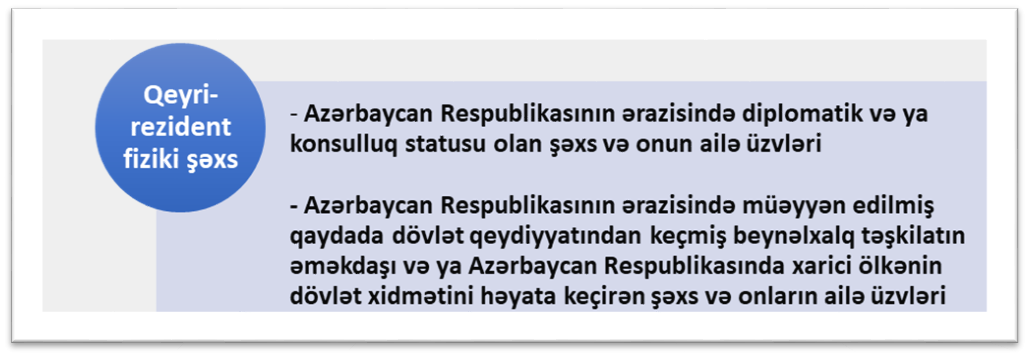

Rezident və qeyri-rezident anlayışı Vergi Məcəlləsinin 13.2.5 və 13.2.6-cı maddələrində şərh olunub. Qısaca qeyd edək ki, siz təqvim ili ərzində 182 gündən çox Azərbaycanda qalmışsınızsa, rezident sayılırsınız, əks təqdirdə qeyri-rezident olacaqsınız. Siz, həmçinin, aşağıdakı hallarda da qeyri-rezident hesab edilirsiniz:

Gəlir vergisinin ödəyicilərini onların əldə etdiyi gəlirlərin aid olduğu qruplara görə də təsnif etmək olar.

Gəlirlərin növünə görə təsnifləşdirmə

AR VM-in 97.3-cü maddəsi gəlirləri aşağıdakı qruplara aid edir:

- muzdlu işdən gəlirlər;

- muzdlu işə aid edilməyən fəaliyyətdən gəlirlər;

- digər gəlirlər.

Digər gəlirlər dedikdə qanunvericiliklə qadağan edilməyən fəaliyyətdən əldə edilən gəlirlər başa düşülür. Bu zaman vergi azadolmaları tətbiq edilən gəlirlər, habelə əsas vəsaitlərin yenidən qiymətləndirilməsi zamanı artımlar istisnadır. Gəlir vergisinin ödəyicilərini də analoji qruplara aid etmək mümkündür.

Muzdlu işdən gəlir vergisi ödəyiciləri

Muzdlu iş fiziki şəxsin əmək müqaviləsi əsasında həyata keçirdiyi fəaliyyətdir. Əmək müqaviləsi əsasında görülən işin müqabilində işəgötürən tərəfindən işçiyə müəyyən haqq ödənir. Eyni zamanda, işçi, çalışdığı iş yerində hər hansı fayda əldə edə bilər. Məsələn, sizin əvəzinizdə təhsil haqqı, maşın sığortası ödənilməsi mümkündür – bunlar hamısı muzdlu işdən gəlir sayılır, işçi isə muzdlu gəlir vergisi ödəyicisi hesab olunur. Muzdlu işlə əlaqədar gəlirlər haqqında buradan oxuya bilərsiniz.

Muzdlu işə aid edilməyən fəaliyyətdən gəlirlər

Belə gəlirləri iki qrupa bölmək olar:

- sahibkarlıq fəaliyyətindən gəlirlər;

- qeyri-sahibkarlıq fəaliyyətindən gəlirlər.

Gəlir vergisinin ödəyiciləri də buna analoji qruplaşdırıla bilər. Sahibkarlıq fəaliyyətindən gəlir vergisi ödəyiciləri qrupuna aid edilən fiziki şəxslər haqqında buradan oxuya bilərsiniz.

Fiziki şəxsin gəlir əldə etməsi üçün göstərdiyi xidmət sahibkarlıq sayılır (AR VM, maddə 13.2.37). Amma elə fəaliyyət növləri var ki, qanunvericilikdə qeyri-sahibkarlıq kimi şərh olunur, məsələn, notariusun fəaliyyəti. Bundan başqa faiz, dividend, icarə, royalti kimi qeyri-sahibkarlıq fəaliyyətindən gəlir əldə edən şəxslər də gəlir vergisinin ödəyiciləri hesab olunur.

Digər gəlir vergisi ödəyiciləri

Bu qrupa aşağıdakı vergi ödəyicilərini aid etmək olar:

- təhsil və ya müalicə məqsədli yardım və birdəfəlik müavinət alanlar;

- yarış və müsabiqələrdə pul şəklində mükafat alan şəxslər;

- ailə üzvü olmayan şəxslərdən hədiyyə və miras alanlar.

Bu gəlir vergisinin ödəyiciləri vergiyə cəlb edilərkən Vergi Məcəlləsində nəzərdə tutulmuş güzəşt və azadolmalar nəzərə alınmalıdır.

Hazırladı: Cəmil Əsədov (accounting.az saytının redaktoru)