Amortizasiya ilə bağlı anlayışların izahı

Azərbaycan vergi qanunvericiliyinin tələblərini nəzərə alıb mənfəət vergisi məqsədləri üçün xərclərin gəlirdən çıxılması mexanizmini şərti olaraq iki qrupa ayıra bilərik:

- Bir dəfəyə gəlirdən çıxılan xərclər;

- İllər üzrə, hissə-hissə xərclərin gəlirdən çıxılması.

İkinci halda xərclər Vergi Məcəlləsində müəyyən edilən amortizasiya normalarına əsasən hesablanan amortizasiya ayırmaları şəklində gəlirdən çıxılır.

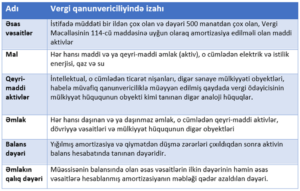

Yuxarıda qeyd edilən keçidlərdə amortizasiya haqqında müəyyən məlumatlar verilib. “Amortizasiya olunan aktivlər”, “amortizasiya ayırmaları” anlayışlarını daha yaxşı başa düşmək üçün uçot işçisi, bir sıra anlayışların mənasını dəqiq bilməli, onları fərqləndirməyi bacarmalıdır. Aşağıdakı cədvəldə onların bəziləri şərh olunub.

Gəlirdən çıxılan və çıxılmayan amortizasiya ayırmaları

VM-ə görə amortizasiya ilə bağlı normaları 2 yerə bölmək olar:

- amortizasiya ayırmaları;

- gəlirdən çıxılan amortizasiya ayırmaları

Vergi qanunvericiliyinə görə istifadəsi həyata keçirilən əsas vəsaitlərə amortizasiya hesablanması zəruridir. Əsas vəsaitlər:

- sahibkarlıq;

- qeyri-sahibkarlıq;

- qeyri-kommersiya fəaliyyətləri üçün istifadə oluna bilər.

Müəssisələrin gəlirləri sahibkarlıq fəaliyyətindən yaxud qeyri-kommersiya fəaliyyətindən ola bilər. Qeyri-kommersiya fəaliyyətində istifadə olunan əsas vəsaitə amortizasiya ayırması hesablana bilər, amma gəlirdən çıxılmaya yalnız sahibkarlıq fəaliyyətində istifadə edilən əsas vəsaitlərə hesablanmış amortizasiya xərclərinə icazə verilir.

Əsas vəsaitin həm sahibkarlıq, həm də qeyri kommersiya fəaliyyəti zamanı istifadəsinə rast gəlinə bilər. Bu halda amortizasiya ayırması xüsusi çəkinin taparaq gəlirdən çıxılır (VM, maddə 108.2).

Amortizasiya olunmayan aktivlər

Bəzi aktivlər, ümumiyyətlə, amortizasiya olunmur. Həmin aktivlər, əsasan, köhnəlməyən aktivlərdir. Bu səbəbdən vergi tutma məqsədləri üçün onlara heç əsas vəsait də demirik. Amortizasiya olunmayan aktivlərin tərkibi VM-in 114.2 maddəsinə əsasən nizamlanır. Siyahının tərkibi geniş olsa da, anlaşılandır. Hər- halda bəzi nüanslara aydınlıq gətirək.

Siyahıda yer alan çoxillik əkmələrə parkları, meydançaları, küçələri, bağları, şəhər bağçalarını, müəssisələrin ərazilərini, yaşayış evlərinin həyətlərini misal göstərə bilərik. Eləcə də kolları, güllükləri, qardan qoruyan və tarla qoruyucusu zolaqları, digər süni əkmələri, ağacları (hansı ki, bağ evlərində yaşıllaşdırma, dekorasiya üçün istifadə olunur) siyahıya əlavə etmək olar. Buraya aşağıda qeyd edilən çoxillik əkmələr də aid edilir:

- qumsal ərazilərin, habelə sahillərdə aparılan möhkəmləndirmə işləri zamanı əkilən çoxillik əkmələr;

- botanika bağlarında, habelə, elmi-tədqiqat institutları, həmçinin tədqiqat və başqa məqsədlərlə əkilən çoxillik əkmələr.

Aşağıdakı şəkildə verilənlər də amortizasiya olunmayan aktivlərin siyahısına aiddir.

Konservasiyası edilmiş əsas vəsaitlər fəaliyyəti dayandırılmış əsas vəsaitlərdir. Müəssisənin aşağıdakı hallarda konservasiya edilən əsas vəsaitlərinə sahibkarlıa fəaliyyətini amortizasiya hesablaya bilər:

Müəssisənin sahibkarlıq fəaliyyəti yaxud vergiyə cəlb edilən digər əməliyyatları müvəqqəti dayandırıldqda balansındakı konservasiya edilməyən əsas vəsaitlərə amortizasiya hesablanması apara bilər, amma həmin amortizasiya ayırmalarının gəlirdən çıxılan xərclərə aid edilməsi növbəti dövrlərdə qazanılmış gəlirlər hesabına aparılır.

Gəlirdən çıxılan amortizasiya ayırmaları necə hesablanır

Amortizasiya olunan aktivlər üzrə illik amortizasiya normaları VM-in 114.3 maddəsində verilib. Bu normalar əsasında hesablama nümunələri burada şərh olunub. Müxtəlif aktivlərə amortizasiya ayırmaları hesablanması, onların gəlirdən çıxılan xərclərə aid edilməsi qaydaları haqqında buradan uyğun məqalələr tapmaq olar.

Aşağıdakı nümunədə amortizasiya ayırmaları hesablanan və hesablanmayan hallara nümunə verilib.

Nümunə 1: Hüquqi şəxsin sahibkarlıq fəaliyyətində istifadə etdiyi aşağıdakı aktivləri cari ilin sonuna qalıq dəyəri aşağıdakı kimidir:

-memarlıq abidəsi olan bina – 350000, təcrübə məqsədli kabinet avadanlığı – 20000, birbaşa istehsalda istifadə edilən avadanlıq – 40000, icarəyə götürülmüş nəqliyyat vasitəsi – 55000 manat. Amortizasiya olunan və olunmayan aktivləri müəyyən edək.

– nadir tarixi memarlıq abidəsi, təcrübə məqsədli kabinet avadanlıqları amortizasiya olunmayan aktivlərdir, onlar heç bir halda amortizasiya olunmur.

– icarəyə götürülmüş nəqliyyat vasitəsi ilə yalnız maliyyə lizinqi ilə müəssisənin balansına keçərsə (mülkiyyətinə keçməsə də) amortizasiya oluna bilər. Məsələnin şərtində maliyyə icarəsi yox, əməliyyat icarəsi nəzərdə tutulduğundan nəqliyyat vasitəsi də amortizasiya edilməyəcək.

Deməli nümunəmizdə yalnız birbaşa istehsalda istifadə edilən avadanlıq amortizasiya ediləcək:

40.000 * 20 % = 8000 manat.

Mikro sahibkarlıq subyektləri sahibkarlıq fəaliyyətinə istifadə edilən əsas vəsaitlər üzrə amortizasiya normalarına 2, kiçik sahibkarlıq subyektləri isə 1,5 əmsal tətbiq etməklə, uyğun xərcləri gəlirdən çıxa bilərlər.

Nümunə 2: Kiçik sahibkarlıq subyekti olan müəssisənin sahibkarlıq fəaliyyətini həyata keçirmək üçün istifadə etdiyi əsas vəsaitlərin cari ilin sonuna qalıq dəyəri aşağıda kimidir:

tikili – 65000, nəqliyyat vasitələri- 25500, geoloji kəşfiyyat işlərinə çəkilmiş xərclər – 15000, manat.

Kiçik sahibkarlıq subyektlərində amortizasiya normasını 1,5 əmsal tətbiq edilməklə hesablana bilər:

65000 * 7% * 1.5 + 25500 * 25% * 1.5 + 15000 * 25% = 6825 + 9562.5 + 3750 = 20137.5 manat

Sözügedən normalar məcburi xarakter daşımır, vergi ödəyicisi bu güzəşt əmsallarını tətbiq etməyə bilər, lakin cari ildə istifadə edilməmiş güzəşt əmsalı digər illərə keçirilmir.

Vergi ödəyicisi aşağı faizlə amortizasiya norması tətbiq edərsə, istifadə etmədiyi hissəni növbəti ilə keçirə bilərmi? Gəlin nümunəyə baxaq.

Nümunə 3: Şirkət qeyri-maddi aktivi olan proqram təminatının yığılması 15.000 manat xərc çəkmişdir. Proqram təminatının istifadə müddəti bəlli deyil, uzun illər üçün nəzərdə tutulub. Belə olan təqdirdə hesablanmış amortizasiya:

15.000 * 10% = 1500 manat

Qalıq dəyər : 13500 manat

VM-in 114.3-cü maddəsinə görə qeyri-maddi aktivlər 10%-dək amortizasiya edilir, yəni, məsələn, 7 % ilə amortizasiya oluna bilər, lakin, istifadə etmədiyi hissəni növbəti illərə keçirmək hüququ olmayacaq. Çünki müəyyən edilmiş normadan az istifadə edilmiş amortizasiyanın növbəti illərə keçirilməsi yalnız əsas vəsaitlər üzrə nəzərdə tutulub (VM, maddə 114.4).

Əsas vəsaitlərin istənilən kateqoriyası üzrə aşağı norma ilə hesablanan amortizasiya ayırmasına görə yaranan fərq növbəti illərdə gəlirdən çıxılan amortizasiya məbləğlərinə aid edilə bilər. Qeyd edək ki, əsas vəsaitlər üçün vergi uçotu məqsədləri ilə amortizasiya ayırmalarının hesablanması, mühasibat uçotundan fərqli olaraq, yalnız azalan qalıq metod əsasında aparılır

Geoloji-kəşfiyyat işlərinə çəkilmiş xərclər üzrə amortizasiya ayırmalarının gəlirdən çıxılması VM-in 117-ci maddəsi tənzimlənir.

Torpaqların yaxşılaşdırılması xərcləri bina, tikinti və qurğular kimi 7 faizədək norma tətbiq edilməklə amortizasiya olunur. Bunun üçün hımin xərclər kapitallaşdırılır, amortizasiya ayırması hesablanaraq gəlirdən çıxılan xərcə aid edilir.

Nümunə 4: Vergi ödəyicisinin Gədəbəy rayonunda, şoranlıq sahədə 5 hektar torpaq sahəsi var. Müəssisə onu münbit hala salmaq üçün uyğun sənədlərlə təsdiq olunun 8000 manatlıq xərc çəkib.

Bildiyimiz kimi torpaq amortizasiya olunmur, amma onun yaxşılaşdırılması xərcləri amortizasiya ayırması kimi xərcdən çıxıla bilər.

Amotizasiya : 8.000 * 7% = 1400 manat

Büdcə xərcləri hesabına dövlət müəssisələrinə ayrılan vəsaitlərlə alınan, quraşdırılan aktivlərə amortizasiya ayırmalarının 40 %-i gəlirdən çıxılır (VM, maddə 114.10).

Nümunə 5: Dövlət müəssisəsi dövlət büdcəsindən ayrılmış investisiya xərcləri təyinatlı pula dəyəri 20000 manat olan avadanlıq alır. Həmin əsas vəsaitə 4000 manat amortizasiya hesablanır, lakin gəlirdən yalnız 1600 manat xərc kimi çıxılır.

Əsas vəsaitlərin təmir xərclərinin gəlirdən çıxılması həmçinin növbəti illərdə gəlirdən çıxılan xərc kimi nəzərə alına bilən amortizasiya ayırmaları barədə saytımızn məqalələrindən ətraflı məlumat ala bilərsiniz.