Fiziki şəxslərin əmlak vergisinin xüsusiyyətləri

Fiziki şəxslərin əmlak vergisinin hesablanması zamanı ilk diqqət etməli məqam vergitutma obyektidir, yəni hansı əmlakımıza görə hesablamalı olduğunu dəqiqləşdirməliyik. Əgər əmlak bina, hava, su nəqliyyatıdırsa narahat olmağa, əziyyət çəkməyə dəyməz. Belə ki, onlara görə vergi sizin tərəfdən deyil, bələdiyyə tərəfindən hesablanır. Bələdiyyənin vergi xidməti onu hesablamalı, sizə tədiyyə bildirişi təqdim etməlidir. Vergi bələdiyyəyə ödənilir.

Bu sahibkarlıqla məşğul olan fiziki şəxslərə də aiddir, qeyd edilən vergitutma obyektlərindən vergini birmənalı bələdiyyə orqanları hesablayır. Bu qayda binaların sahibkarlıq fəaliyyəti məqsədi üçün istifadə edildiyi halları da əhatə edir.

Bunun üçün binalar, su, hava nəqliyyatı vasitələri bələdiyyədə uçota alınmalıdır. Əks halda verginin bələdiyyə tərəfindən hesablanması mümkün olmaz. Bu məqsədlə binaların bələdiyyə orqanında uçota alınması üçün müraciət etməlisiniz. Su, hava nəqliyyat vasitələri barədə məlumatı isə bələdiyyə orqanı özü aidiyyəti dövlət qurumlarından əldə edəcəkdir. Su, hava nəqliyyatı birgə mülkiyyətdə olarsa kimin adına qeydiyyata alınmışdırsa, vergini ödəmək vəzifəsini o daşıyır. Binalar birgə mülkiyyətdə olduqda hər kəs öz payına mütənasib həddə vergini ödəməyə məsuldur.

Əmlak vergisi, o cümlədən fiziki şəxslərdən əmlak vergisinin hesablanması və ödənilməsi qaydası Vergi Məcəlləsinin XIII fəsində şərh olunub.

Fiziki şəxsə məxsus binalardan hesablanan əmlak vergisi

Binaların əmlak vergisi hesablanan zaman onların sahələri əsas götürülür. Bu zaman sahənin kvadratmetri əsas rol oynayır. Yaşayış sahəsi insanın həyatı əhəmiyyətlidir, odur ki, 30 kvadratmetrədək hissəyə görə vergi alınmır (VM, 198.1.1). Hesablama fiziki şəxsin əmlak vergisi dərəcəsinin vergitutma bazasına hasili kimi aparılır.

Nümunə 1: Şəxs Naxçıvan şəhərində yerləşən çoxmənzilli binada və Qıvraq qəsəbəsində yaşayış sahələrinə sahibdir. Birincinin sahəsi 135 kv.m, ikinci isə 170 kv.m –dir. Hesablamalar 30 kv.m –lik güzəşt nəzərə alınmaqla aparılıb. Bu zaman nəzərə almaq lazımdır ki, əgər fiziki şəxs bir neçə yaşayış sahəsinə sahibdirsə, 30 m^2 sahə yaşayış sahələrinin hər birindən çıxılır;

Naxçıvan şəhərindəki mənzil: (135 – 30) × 0.2 = 21manat;

Qıvraq qəsəbəsindəki mənzil: (170 – 30) × 0.1 = 14 manat.

Cəmi ödəniləcək vergi 21 + 14 = 35 manat olacaq.

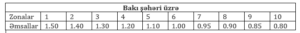

Önəmli məqam ondan ibarətdir ki, binanın Bakıda yerləşməsi zamanı əlavə olaraq əmsallar tətbiq olunur. Zonalar və zona əmsalları Nazirlər Kabinetinin 06.04.2015-ci il tarixli 101 saylı qərarı ilə təsdiq edilib.

Nəqliyyat vasitlərindən hesablanan əmlak vergisi

Su, hava nəqliyyatı vasitələrinə sahib rezident fiziki şəxslərin həmin əmlakın yerindən, habelə inların istifadə dərəcəsindən asılı olmayaraq əmlak vergisi üçün vergitutma obyektidir. Hesablamalar zamanı tətbiq edilən əmlak vergisi dərəcəsi mühərriki olanlar üçün hər kub.sm-ya görə 0,02manat dərəcə ilə, mühərriki olmayanlar üçün isə onların bazar qiymətinin 1%-i dəyərində tətbiq edilir.

Nümunə 2: Fiziki şəxsin mülkiyyətində həcmi 750 kub.smolan mühərrikli kater, bazar qiyməti 45000 manat olan şəxsi təyyarə vardır. Bu şəxsin əmlak vergisi öhdəliyini hesablayaq.

750*0,02+45000*1%=15+450=465 manat

Əmlak vergisinin ödənilməsi zamanı diqqət ediləsi məqamlar

Fiziki şəxslər sahibkarlıq fəaliyyətlərində istifadə etdikləri əsas vəsaitlərə görə onların orta illik qalıq dəyərindən 1% dərəcəylə vergi ödəyirlər. Amma fərdi sahibkar əsas vəsaitini bazar qiymətindən artıq qiymətə sığortalamışdırsa bazar qiymətinin 1%-i həddində vergi ödənilməlidir. Belə əsas vəsaitlərə binalar aid deyil, binalara görə ödəmələr yuxarıda qeyd etdiyimiz formada həyata keçirilir.

Fiziki şəxslərdən əmlak vergisi bələdiyyələr tərəfindən cari ilə görə tələb edir. Bununla bağlı 1 avqust tarixindən gec olmamaqla ödəyiciyə tədiyyə bildirişi təqdim edilməli, tədiyyə bildirişini aldıqdan sonra hesablanmış vergini ödənməlidir. Ödəməni bir dəfəyə həyata keçirmək məcburiyyətində deyilsiniz. Qanun ödəmələr üçün 15 avqust, 15 noyabr tarixlərini müəyyən etmişdir. Yəni həmin tarixlərə qədər bərabər hissədə ödəməni həyata keçirmək hüququnuz vardır.

Sual verilə bilər, fiziki şəxs binanı təqvim ilində almışdırsa, əmlak vergisini o ödəməlidir yoxsa köhnə sahib? Cavab belədir: Əgər əvvəlki sahib ödəməyibsə, ödənişi binanı yeni əldə etmiş şəxs ödəməlidir. Vergilər banklar, poçt qurumları, nağdsiz ödəmə terminallarında ödənilir, onların nağd şəkildə qəbulu qadağandır.