ƏDV-dən azad əməliyyatların mahiyyəti

ƏDV azadolmaları Vergi Məcəlləsinin 164-cü maddəsi ilə tənzimlənir. Maddədə həm malların satışı, həm də xidmətlərin göstərilməsi üzrə əlavə dəyər vergisindən azad olan əməliyyatlar öz əksini tapıb. Məcəlləyə görə :

- bəzi malların yalnız idxalı;

- bəzi malların yalnız satışı;

- bəzi malların isə həm idxalı həm də satışı ƏDV-dən azad ola bilər.

ƏDV-dən azad əməliyyatı aparan vergi ödəyiciləri əməliyyatlarının uçotunu ayrı aparmalıdır. Əməliyyatlarının uçotunu ayrı aparmayan (aparan bilməyən) vergi ödəyiciləri verginin hesablanması məsələlərində ƏDV-dən azad əməliyyatların xüsusi çəkisini müəyyən etməlidir.

ƏDV azadolmaları ilə əlavə dəyər vergisi tətbiq edilməyən əməliyyatlardan əsas fərqi odur ki, bu əməliyyatlar ƏDV yaranmasına səbəb ola biləcək əməliyyatlardır, sadəcə onlara qanunla müddətsiz yaxud müəyyən müddətə EDV-dən azad olmalar tətbiq edilib.

Adətən əməliyyatlara ƏDV azadolmaları aşağıdakı hallarda tətbiq edilir:

- azad edilmə tətbiq etməmək ciddi iqtisadi və sosial çətinliklər yarada bilər;

- azad edilmənin tətbiqi bu əməliyyatların aid olduğu sahə inkişafına kömək edər.

ƏDV-dən azad əməliyyatlar aparan şəxslərdə əvəzləşmə qaydaları ilə buradan ətraflı oxumaq olar.

Əlavə dəyər vergisindən azad olunan əməliyyatların siyahısı kifayət qədər genişdir, müntəzəm yenilənir. ƏDV-dən azad olunan malların siyahısı 2023 –cü ildə də müəyyən dəyişikliyə məruz qalıb. Odur ki, burada onlardan praktikada ən çox rast gəlinən hallar haqqında danışacağıq.

Dövlət mülkiyyəti ilə bağlı əməliyyatlarda ƏDV-dən azadolmalar

ƏDV azadolmasının tətbiq olunduğu əməliyyatlardan biri satın alınmış dövlət əmlakı, habelə dövlət əmlakının icarəyə verilməsi ilə bağlıdır.

Bildiyimiz kimi mülkiyyətin 3 forması vardır :

- dövlət;

- bələdiyyə;

- xüsusi.

Dövlət mülkiyyətinin özəlləşdirmə qaydasında alınması “Dövlət əmlakının özəlləşdirilməsi haqqında” AR qanunu ilə tənzimlənir. Özəlləşdirmə haqqında qərar Əmlak Məsələləri Dövlət Xidməti tərəfindən qəbul edilir. Özəlləşdirilmə qaydasında dövlət müəssisəsindən satın alınan əmlakın dəyərindən ƏDV tutulmur.

Ola bilər ki, dövlət əmlakının icarəyə verilməsindən alınan gəlirin bir hissəsi dövlət büdcəsinə köçürülsün. Həmin köçürülən hissəyə əlavə dəyər vergisi tətbiq edilmir, icarəyə götürəndən ƏDV alınmır.

Nümunə 1: İqtisadiyyat Nazirliyi ilə bağlanmış müqaviləyə əsasən dövlət müəssisənin binasının bir hissəsi şirkətə ƏDV ilə birlikdə ayda 1400 manata (ƏDV-siz) icarəyə verilib. Razılaşmaya əsasən icarə haqqının 65 %-i Daşınmaz Əmlakın Dövlət Reyestri xidmətinə, 35 %-i Əmlak Məsələləri Dövlət Komitəsinin xüsusi büdcə hesabına köçürülür.

İcarə haqqının Əmlak Məsələləri Dövlət Komitəsinin hesabına köçürülməli olan hissəsinə ƏDV hesablanmır və yalnız icarə haqqının dövlət müəssisəsinə köçürülən hissəsindən əlavə dəyər vergisi tutulur:

1400*65% *18% = 910 * 18% = 163.80 manat

Maliyyə xidmətilərin üzrə əməliyyatlarda azadolmalar

Maliyyə xidmətləri dedikdə:

- bankların;

- sığorta təşkilatlarının;

- investisiya fondlarının;

- lombardların fəaliyyəti və digər analoji xidmətlər nəzərdə tutulur (VM,13.2.14-cü maddə)

Belə xidmətlər vergi ödəyicilərinə, xidməti göstərən şəxsin hüquqi, fiziki şəxs olmasından asılı olmayaraq ƏDV azadolması tətbiq olunur. Məsələn, çalışdığınız müəssisənin bank üzrə komissiya haqları və s. xərclərin içərisində ƏDV yoxdur.

Nümunə 2: Şirkət öz əmlakını sığorta şirkətində 50000 manat məbləğində sığortalamış və bunun müqabilində sığorta şirkətinə 3500 manat vəsait ödəmişdir. Sığorta əməliyyatları maliyyə xidmətləri hesab olunduğundan sığorta şirkətinə ödənilmiş 3500 manat ƏDV-dən azaddır.

Kənd təsərrüfatı sektorunda vergi azadolmaları

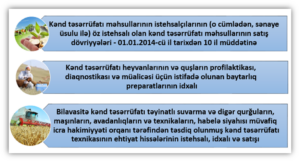

Kənd təsərrüfatı məhsullarının satışı zamanı ƏDV-nin tətbiqi haqqında daha ətraflı buradan daha geniş məlumat ala bilərsiniz. Aşağıdakı şəkildə kənd təsərrüfatı sektorunda tətbiq edilən ƏDV azadolmaları verilib.

Birinci azadolma istehsalın hüquqi şəxs, yaxud fərdi sahibkar, hətta sahibkarlıq fəaliyyəti sayılmayacaq həddə istehsal edən fiziki şəxs tərəfindən həyata keçirilməsindən asılı olmayaraq, təqdimetmə zamanı ƏDV hesablanmayacaq. Bu azadolma eyni zamanda hər iki vergi baxımından (gəlir, mənfəət) keçərlidir.

Kənd təsərrüfatı məhsullarının tərkibində heyvan və quş ətinin xüsusi yeri var. Heyvan, quş ətinin satışı dedikdə bişirilmiş yaxud hər hansı digər formada emal edilmiş ət nəzərdə tutulmur. Yəni, əgər qəssab olaraq ət şatırsınızsa, satdığınız ətə görə ƏDV hesablanması aparılmır. Lakin kəsim yerinin yanında həmin ətlərin bişirilməsi və təqdim edilməsi kimi fəaliyyətiniz varsa, ətlərin həmin qismləri ƏDV-dən azad edilməyəcəkdir.

Kənd təsərrüfatı ilə bağlı digər azadolma taxıl məhsullarına aiddir. Belə ki, 01.01.2017-ci il tarixdən 7 il müddətinə aşağıdakılar ƏDV-dən azaddır:

- buğdanın idxalı və satışı;

- buğda ununun və çörəyin istehsalı və satışı.

Sözügedən ƏDV azadolması arpa ununa aid edilmir.

Sonda qeyd edək ki malların təqdim edilməsi zamanı ƏDV-dən azad olma yalnız ölkədaxili təqdimetməyə aiddir. Yəni, malların ixracı ƏDV-dən azad edilən əməliyyat ola bilməz (hətta onlar ölkədaxili təqdimetmə zamanı əlavə dəyər vergisindən azad edilsələr belə).